-

Introducción

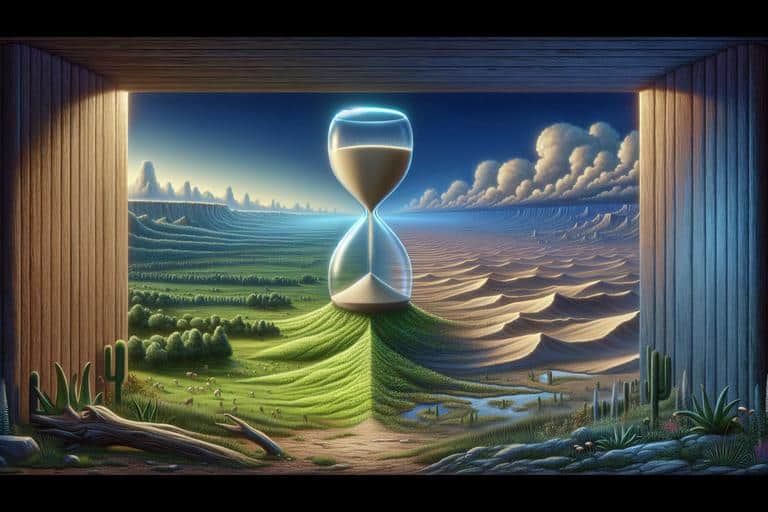

Ante la evolución continua de nuestras sociedades, el modelo tradicional de jubilación se encuentra en una encrucijada ante un hecho incontestable: el incremento en la esperanza de vida exige una reevaluación profunda de nuestros planes de retiro. Larry Fink, el CEO de BlackRock, alerta sobre una crisis de jubilación sin precedentes, fruto de un sistema anticuado que no encuentra eco en nuestra era. La noción de retirarse a los 65 años, legado del Imperio Otomano, hoy nos parece no solo anacrónica sino también impracticable dada la realidad demográfica de lugares como Estados Unidos.

La sugerencia de prolongar nuestra vida laboral como solución a este dilema parece obviar la dura realidad del mercado de trabajo actual, donde el envejecimiento actúa como una limitación y la salud se convierte en una variable crítica. Esta visión simplista no captura las complejidades de nuestro tiempo, ignorando la discriminación por edad y las inseguridades que asedian a muchos individuos obligados a retirarse prematuramente.

- En este escenario, figuras como Teresa Ghilarducci destacan tanto las fisuras del sistema vigente como la falta de efectividad de las medidas sugeridas, subrayando la urgencia de concebir un modelo que realmente atienda las necesidades de una población que envejece, garantizando una jubilación digna sin postergar indefinidamente el retiro laboral.

- No obstante, en medio de este debate surge un rayo de esperanza: el papel transformador de la educación financiera. No estamos condenados a seguir reglas de un juego aparentemente diseñado para sumirnos en una eterna incertidumbre. La formación en finanzas emerge como una herramienta esencial que nos brinda alternativas y estrategias para forjar nuestro futuro económico con nuestras propias manos.

Así, mientras reflexionamos sobre la viabilidad del sistema de Seguro Social y las verdades del envejecimiento en el ámbito laboral, se desvela la opción de alcanzar un retiro bajo nuestros términos gracias al conocimiento financiero adecuado. Tal vez sea el momento de replantearnos no solo la edad de jubilación, sino también nuestra aproximación a la construcción de un futuro financiero resiliente, desafiando la narrativa impuesta por el statu quo. Tenemos la oportunidad de transformar estas adversidades en ventajas, con el objetivo de no esforzarnos hasta el último suspiro, sino de disfrutar nuestros años dorados con seguridad y plenitud financiera.

-

Desvelando el desafío

En esencia, la crisis de jubilación que se está dando tanto en Estados Unidos como en otros lugares del mundo, ilustra el resultado de seguir aplicando fórmulas desfasadas por parte de aquellos que detentan el poder, justificándose en la necesidad de adaptarse a la «nueva realidad». La propuesta de figuras como Larry Fink, que propugna alargar el periodo laboral para acceder al retiro, parece una simplificación excesiva: mover simplemente la línea de meta sin abordar las raíces del problema. Este enfoque, aunque parezca realista, pasa por alto un asunto más hondo: el rechazo a los mayores en el ámbito laboral y el hecho de que hay quien, por motivos de salud o situaciones imprevistas, debe dejar de trabajar antes de lo esperado. Esta idea de aplazar la recompensa siente a desentenderse de las experiencias de quienes han contribuido al sistema toda su vida, para encontrarse con reglas que cambian justo cuando están alcanzando su objetivo.

Es precisamente aquí donde reside nuestro fuerte: en reconocer que la verdadera solución no consiste en prolongar los años de trabajo, sino en la alfabetización financiera y en el control de nuestras propias finanzas personales. La libertad auténtica no se encuentra trabajando sin descanso, sino en adquirir los conocimientos y herramientas que nos permitan encaminarnos hacia un retiro digno, en nuestros propios términos. La promesa de un retiro digno no debe ser una ilusión inalcanzable, sino un objetivo realista con una planificación y estrategia correctas.

Mientras la discusión sobre la edad de jubilación sigue en pie y soluciones como la automatización del ahorro para la jubilación surgen como soluciones prometedoras frente a la inseguridad financiera de las generaciones futuras, se presenta una clara invitación a reflexionar y, lo más importante, a actuar. La puerta está abierta: se trata de educarse financieramente para no depender de un sistema de Seguro Social más preocupado por su propia continuidad que por garantizar nuestro bienestar. No deberíamos permitir que sean las élites las que determinen cuándo podemos retirarnos, sino que, a través de nuestro conocimiento y proactividad financiera, deberíamos ser capaces de decidir el momento y las condiciones de nuestra jubilación.

- «La crisis de jubilación ilustra el resultado de seguir aplicando fórmulas desfasadas.»

- «La verdadera solución reside en la alfabetización financiera y en el control de nuestras propias finanzas personales.»

- «La automatización del ahorro para la jubilación surge como solución prometedora frente a la inseguridad financiera.»

La libertad auténtica no se encuentra trabajando sin descanso, sino en adquirir los conocimientos y herramientas que nos permitan encaminarnos hacia un retiro digno. Aprender acerca de la estrategia de la Fed para enfriar la inflación con QT puede ser un primer paso esencial hacia la seguridad financiera y la planificación de un retiro sostenible en nuestros propios términos.

-

El dilema financiero y demográfico

En pleno debate sobre la edad de jubilación, asistimos una vez más al cansino discurso de las élites, que nos pintan un futuro donde aparentemente no queda más remedio que trabajar hasta el último suspiro de nuestras vidas. Larry Fink, el máximo responsable de BlackRock, no tuvo reparos en señalar en su carta anual a los accionistas que la cambiante demografía estadounidense está poniendo en serios aprietos a un ya de por sí frágil sistema de pensiones, proponiendo la vieja receta de prolongar los años de trabajo antes del retiro. Parece que esta propuesta navega tranquilamente sobre aguas turbulentas, haciendo caso omiso del problema real: el discriminante edadesmo laboral y las duras realidades que enfrentan los trabajadores de más edad, frecuentemente apartados en sus profesiones.

La idea de retrasar la jubilación pasa por alto a aquellos que, ya sea por motivos de salud o por despidos inesperados, se ven forzados a abandonar el mercado laboral mucho antes de lo planeado, encontrando así una edad promedio de retiro en EE.UU. que sorprende al situarse en los 62 años, y no en los ideales 65. Entonces, ¿por qué debemos aceptar este relato que favorece a unos pocos mientras la mayoría lucha contra sistemas de pensiones deficientes y, en ocasiones, optativos?

El actual sistema de pensiones no solo decepciona a la mayoría, sino que también plantea una cuestión esencial: ¿Por qué, en países desarrollados, deberíamos obligar a las personas a extender sus carreras laborales más allá de los 65 años? Esta pregunta nos invita a reconsiderar los cimientos de nuestras economías y políticas sociales. Aunque figuras como Larry Fink abogan por facilitar el ahorro para la jubilación haciéndolo más automático, y reconocen el éxito de sistemas como el australiano, sigue habiendo un vacío de soluciones que no solo se enfoquen en acumular ahorros, sino que también busquen mejorar de manera significativa la calidad de vida de los trabajadores mayores.

- Más allá del debate sobre la edad de jubilación, lo que verdaderamente está en juego es nuestra capacidad de tomar decisiones financieras informadas para asegurar un retiro digno y justo.

- Ante un sistema que parece decidido a exprimirnos hasta el último momento, el conocimiento y la educación financiera emergen como nuestras herramientas más efectivas.

- Tal vez, lo que necesitamos no es resignarnos a las condiciones impuestas sino dotarnos de la sabiduría y creatividad necesarias para cuestionar el statu quo.

Así que, aunque las altas esferas nos quieran convencer de que nos espera un futuro de labor incesante, en nuestras manos está desafiar esa visión, armando con la educación financiera necesaria para no solo sobrevivir, sino prosperar. La auténtica libertad financiera se halla en nuestra habilidad para enfrentarnos a este sistema con conocimiento, astucia y una planificación financiera sólida.

-

Trabajar más años: ¿solución o castigo?

El mantra recurrente de «trabajar hasta desfallecer» suele ser la solución pregonada por aquellos asentados en las cúpulas de poder y decisiones económicas, quienes desde su altitud dictan los destinos de la clase trabajadora. Ante esta visión, proponer una prolongación de los años laborales no solo demuestra falta de empatía, sino una desconexión palpable con las realidades del ciudadano promedio.

Extender la vida laboral a edades más tardías parece más un castigo que una solución factible. Esto no solamente hace caso omiso al problema creciente del edadismo en las dinámicas laborales, sino que también ignora una verdad incómoda: numerosas personas de edad avanzada se ven obligadas a jubilarse antes de tiempo debido a problemas de salud o despidos imprevistos, lejos del ideal de una jubilación confortable a los 65 años.

Nos preguntamos, ¿cuál es la razón de esta obsesión por mantenernos encadenados al deber laboral hasta nuestro último suspiro? La propuesta parece ser un arreglo simplista para aquellos que observan la existencia desde la cumbre de la jerarquía financiera, ajenos a las luchas cotidianas por la salud, el cansancio y el agotamiento que soporta la gran mayoría.

- Esta visión olvida un principio esencial: la posibilidad de jubilarse de manera digna no debería ser un sueño inalcanzable en naciones desarrolladas.

- Más que la simple acumulación de años de trabajo, se trata de forjar un sistema que verdaderamente opere en beneficio de todos, y no solo de una élite privilegiada.

Es aquí donde la educación financiera adquiere un papel vital. Ante un escenario de decisiones que parecen alejarnos cada vez más de la posibilidad de un retiro digno, el conocimiento financiero emerge como un rayo de esperanza. Este conocimiento es el que nos habilita para sortear las turbulentas corrientes de las finanzas personales e invertir de manera astuta, con la meta de edificar un futuro en el que la noción de trabajar hasta el último momento se convierta en un recuerdo lejano.

En conclusión, la idea de aumentar la edad de jubilación no atiende el fondo del asunto. Lo que verdaderamente requerimos es un replanteamiento integral de cómo valoramos el trabajo y la vida, poniendo el acento en crear sistemas que no solo incentiven el ahorro para la jubilación, sino que además promuevan una calidad de vida digna para nuestra población mayor. La educación financiera desempeña un papel crucial en este contexto, brindando a cada persona el poder de tomar las riendas de su futuro, más allá de las directrices impuestas por las voces preponderantes del sector financiero.

-

Hacia un sistema de pensiones más automático

En el debate actual sobre la edad de retiro y la viabilidad de nuestros sistemas de pensiones, cobra fuerza la idea de facilitar el ahorro para el futuro, una propuesta que, indiscutiblemente, genera tanto ilusión como escepticismo. Mientras personalidades como Larry Fink, CEO de BlackRock, advierten sobre la creciente preocupación por la crisis de jubilación y la urgente necesidad de enfrentar la seguridad financiera de futuras generaciones, nos vemos obligados a reflexionar: ¿Estamos repitiendo errores pasados?

La sugerencia de automatizar el ahorro para la jubilación, aunque nace de una premisa válida, propone un panorama donde la carga vuelve a caer sobre los trabajadores, sin cuestionar las bases que perpetúan la fragilidad económica de amplias capas de la sociedad. Contrario al modelo estadounidense, Fink destaca el sistema australiano, que exige a los empleadores contribuir a un fondo de retiro para sus empleados, una estrategia que considera un claro ejemplo de política pública efectiva.

Ahora bien, el dilema surge al preguntarnos: ¿Basta con automatizar el ahorro para asegurar una jubilación digna? ¿O estamos ante una solución superficial que evita enfrentar el verdadero problema? La propuesta, si bien es seductora por su simplicidad, pasa por alto el debate esencial sobre la deficiencia de un sistema de pensiones voluntario y la manera en que las estructuras económicas subyacentes favorecen a unos pocos en detrimento de la mayoría.

Desde nuestra perspectiva, la que defiende una educación financiera robusta y crítica, el planteamiento de Fink subraya la importancia de no relegar enteramente nuestro futuro económico a sistemas que históricamente han mostrado ser defectuosos. La alfabetización financiera no es un lujo ni una alternativa más; es un requisito esencial para navegar en tiempos inciertos, donde la certeza de una jubilación se desvanece poco a poco.

En este marco, si bien la propuesta de Fink merece consideración, resulta insuficiente. Nos encontramos ante el desafío de reevaluar los sistemas de pensiones no como entes aislados, sino como partes de un ecosistema económico más grande, que precisa de una reforma profunda para asegurar su sostenibilidad y equidad. La educación financiera resurge, entonces, no solo como un derecho, sino como el camino hacia la libertad económica. Ahorrar para el futuro es parte de la solución, pero no toda la respuesta.

En conclusión, más allá de las automatizaciones y medidas específicas, lo que realmente está en juego es nuestra habilidad colectiva para imaginar y edificar sistemas que no solo extiendan nuestra vida laboral por necesidad, sino que nos ofrezcan una vejez digna y, posiblemente, próspera. La oportunidad está frente a nosotros: es momento de actuar y tomar control de nuestro futuro financiero, deconstruyendo viejos paradigmas y edificando, con conocimiento y espíritu crítico, los cimientos de una jubilación justa, sostenible y, fundamentalmente, anhelada.

Descubre más sobre cómo enfrentar la actualidad económica en nuestros artículos sobre El oro brilla en tiempos de crisis: una inversión cautelosa y Recesión técnica en Alemania: Impacto y futuro económico.

-

La educación financiera como arma secreta

Una vez más, las recomendaciones que parten de los rincones más altos de la jerarquía nos repiten el mantra de siempre: si queremos garantizar un futuro sin apuros, deberíamos considerar seriamente extender nuestros años de trabajo antes de jubilarnos. Y, ¿deberíamos sorprendernos ante tal propuesta? Los consejos que emergen desde los estratos de poder parecen no haber evolucionado: la consigna es seguir en la lucha hasta que las fuerzas nos abandonen. No obstante, en esta era donde el conocimiento y la información están al alcance de un clic, resignarse a este futuro ya no parece un destino inevitable, sino más bien una elección.

-

La idea de prolongar nuestros años laborales, como si la única consecuencia de vivir más fuera tener que permanecer más tiempo en el mercado de trabajo, olvida un aspecto crucial: la educación financiera es una herramienta poderosa. En un mundo que nos vende la idea de que trabajar sin cesar es el único camino hacia una vejez digna, la educación financiera emerge como la verdadera solución práctica y accesible.

-

Entonces, ¿por qué aceptar pasivamente el camino que otros han decidido por nosotros? La realidad es que el sistema de Seguro Social pretende mantenernos en una rueda de hamster de dependencia financiera, sugiriendo que la única escapatoria es trabajar aún más. Sin embargo, la clave para romper este ciclo y conquistar nuestra libertad financiera reside, precisamente, en la educación financiera.

-

Aprender y dominar los fundamentos de la gestión de nuestras finanzas, el ahorro, la inversión, y en particular, descubrir las ventajas que nos brindan las finanzas descentralizadas y el universo de las criptomonedas, nos empodera para diseñar nuestro propio itinerario hacia la jubilación. No se trata de trabajar hasta desfallecer, sino de trabajar con astucia, poniendo a nuestro dinero a trabajar para nosotros.

-

Esta visión, a menudo menospreciada por los defensores del statu quo, constituye la auténtica salida a la crisis de jubilación que enfrentamos. Ya no más depender de sistemas de pensiones arcaicos o de la voluntad de los gobiernos; está en nuestras manos armarnos con el conocimiento necesario para edificar un porvenir financiero robusto y durable.

-

Finalmente, es justo que cada generación tenga la posibilidad de retirarse dignamente a una edad adecuada, sin la amenaza constante de tener que laborar indefinidamente. La educación financiera no es meramente una herramienta; es un derecho fundamental que, ejercido con sabiduría, tiene el poder de liberarnos de las ataduras de la incertidumbre financiera y despejar el camino hacia una jubilación plena y satisfactoria.

Explorando soluciones alternativas, como cómo la economía se dirige hacia un nuevo estándar de inflación, proporciona perspectivas valiosas sobre cómo podemos prepararnos mejor financiera y estratégicamente para nuestro futuro.

-

-

Conclusión

En el complejo escenario económico actual, marcado por declaraciones de figuras influyentes como Larry Fink de BlackRock, se revive la idea de postergar la edad de jubilación, tema recurrente que nos invita a pensar en un futuro laboral prolongado hasta el último aliento. Esta propuesta, si bien se adorna con los preceptos de responsabilidad colectiva y el supuesto beneficio para las generaciones venideras, no deja de ser una reiteración de la exigencia de prolongar nuestra vida laboral innecesariamente.

Ante este contexto, surge una pregunta crucial: ¿cuáles son las alternativas para aquellos que anhelamos una retirada temprana y digna, antes de que la salud o los sueños se esfumen? La solución no radica en esperar soluciones milagrosas de sistemas de pensiones sobrepasados por la realidad demográfica o políticas tardías, sino en la educación financiera.

Es esencial comprender que la calidad de nuestra jubilación depende directamente de las decisiones financieras que tomamos en el presente. Más que extendernos laboralmente hasta el final de nuestros días, la clave está en planificar con astucia, entendiendo cómo el ahorro, la inversión y la planificación financiera pueden liberarnos de la necesidad de trabajar perpetuamente.

Los ejemplos de personas obligadas a retirarse antes por motivos de salud o despidos son un crudo recordatorio de la importancia de adoptar un rol activo en la planificación de nuestra jubilación. La cuestión no debería ser cuánto tiempo más debemos trabajar, sino cómo podemos garantizar que, al optar por retirarnos, lo hagamos bajo nuestros propios términos.

Larry Fink menciona el ahorro automático como una medida parcialmente efectiva, destacando iniciativas positivas. Sin embargo, este enfoque es insuficiente. La verdadera revolución se encuentra en una educación financiera completa que nos proporcione las herramientas para ser los dueños de nuestro futuro financiero, construyendo un mañana liberado de las cadenas de una edad de jubilación preestablecida.

En resumidas cuentas, no debemos conformarnos con ser meros espectadores en un juego dominado por unos pocos. La liberación real empieza con el conocimiento. Está en nuestras manos asumir el control de nuestra educación financiera y transformar el ideal de una jubilación temprana y sustentable en nuestra realidad. No se trata de incrementar nuestros años laborales, sino de optimizarlos, invirtiendo en nuestro futuro a través del activo más precioso: el conocimiento.

-

La importancia de una robusta educación financiera.

-

La planificación estratégica para una jubilación temprana.

-

El activo más valioso: nuestro conocimiento.

-

Revisando la edad de jubilación: Crisis y soluciones

La información que te facilita Ficoach.pro debes usarla bajo tu propia responsabilidad. No somos asesores financieros ni damos consejo de inversión, únicamente transmitimos información valiosa para ti que debes usar bajo tu propia responsabilidad.

Artículos relacionados

0

0

votos

Article Rating

Suscribirme

0 Comments

El más nuevo

Más antiguo

Más Votados

Comentarios en línea

Ver todos los comentarios